Guía introductoria para levantar capital en etapa temprana 2023

- Levantar capital es uno de los pasos más importantes para que las empresas jóvenes logren escalar a dimensiones inimaginables. El camino está lleno de consideraciones y sus procesos pueden terminar siendo aterradores.

- Cualquier emprendedor que tenga claro que debe hacer y lo practique podrá volverse un gran negociante a futuro. Pero primero tiene que aprender conceptos clave para poder trazar una ruta. ¡Por eso hemos traído esta guía introductoria al levantamiento de capital!

- Aquí aprenderás cuándo asegurar una ronda de inversión, por qué buscar financiamiento y cuáles son las opciones que tienes. Explicaremos qué es y cómo funciona el Venture Capital. Además, conocerás las claves para atraer inversionistas y asegurar un acuerdo. ¡Lo mejor! con consejos accionables de expertos reales.

Cuándo y por qué levantar capital

- Para que las startups crezcan tienen que conseguir dinero si quieren ser rentables, pues es una empresa de rápido crecimiento y esa es su ventaja competitiva. Muchas ansían expandirse a otras fronteras o lograr una valoración de +$1000 millones de dólares (convertirse en unicornio) lo que necesita el apoyo de socios estratégicos.

- Y Combinator, el Stanford de muchos emprendedores a nivel global, recomienda que levantes capital cuando descubras la oportunidad en el mercado, quién es el potencial cliente y le des un producto que se adapte a sus necesidades, es decir, que demuestre tracción.

- Cuando evidencies ese interés a través de las métricas, podrás empezar a explorar las distintas posibilidades y hacer realidad tu idea de negocio. Para esto puedes entrar a una convocatoria de incubación, aceleración o incluso hacer una campaña de crowdfunding.

Las distintas alternativas para levantar capital temprano

- Incubadora. Son instituciones que brindan asesoría desde cero a emprendedores, para que construyan con ellos un producto y un modelo de negocio.

- Aceleradora. Son organizaciones que apoyan startups con convocatorias de formación intensiva y capital, a cambio de un porcentaje de participación en la empresa.

- Crowdfunding. Es una forma de recaudar dinero de distintas personas para financiar una idea de negocio. Por lo general, se hace desde una convocatoria pública. Existen sitios como Kickstarter, donde podrás crear campañas de financiamiento.

- Estas son opciones para asegurar capital inicial. Si quieres profundizar en las convocatorias de incubadoras y aceleradoras te invitamos a que leas nuestro artículo sobre aceleradoras.

Tipos de inversionistas

- A continuación, te presentamos los tipos de inversionistas más comunes a la hora de asegurar capital durante la vida de una startup.

- Inversionista Ángel. Es un inversionista con alto patrimonio que invierte en la etapa inicial de una empresa a cambio de un porcentaje de sus acciones.

- Oficinas familiares. Son firmas privadas que gestionan altos patrimonios de familias adineradas, por lo general mayores a $100 millones de dólares, y deciden invertirlos en startups.

- Firma de Venture Capital. Estas empresas del sector privado tienen un fondo común de dinero para financiar a startups de tecnología. Ellos obtienen el capital de socios limitados e invierten en ideas de negocio prometedoras.

Los diferentes tipos de rondas de inversión

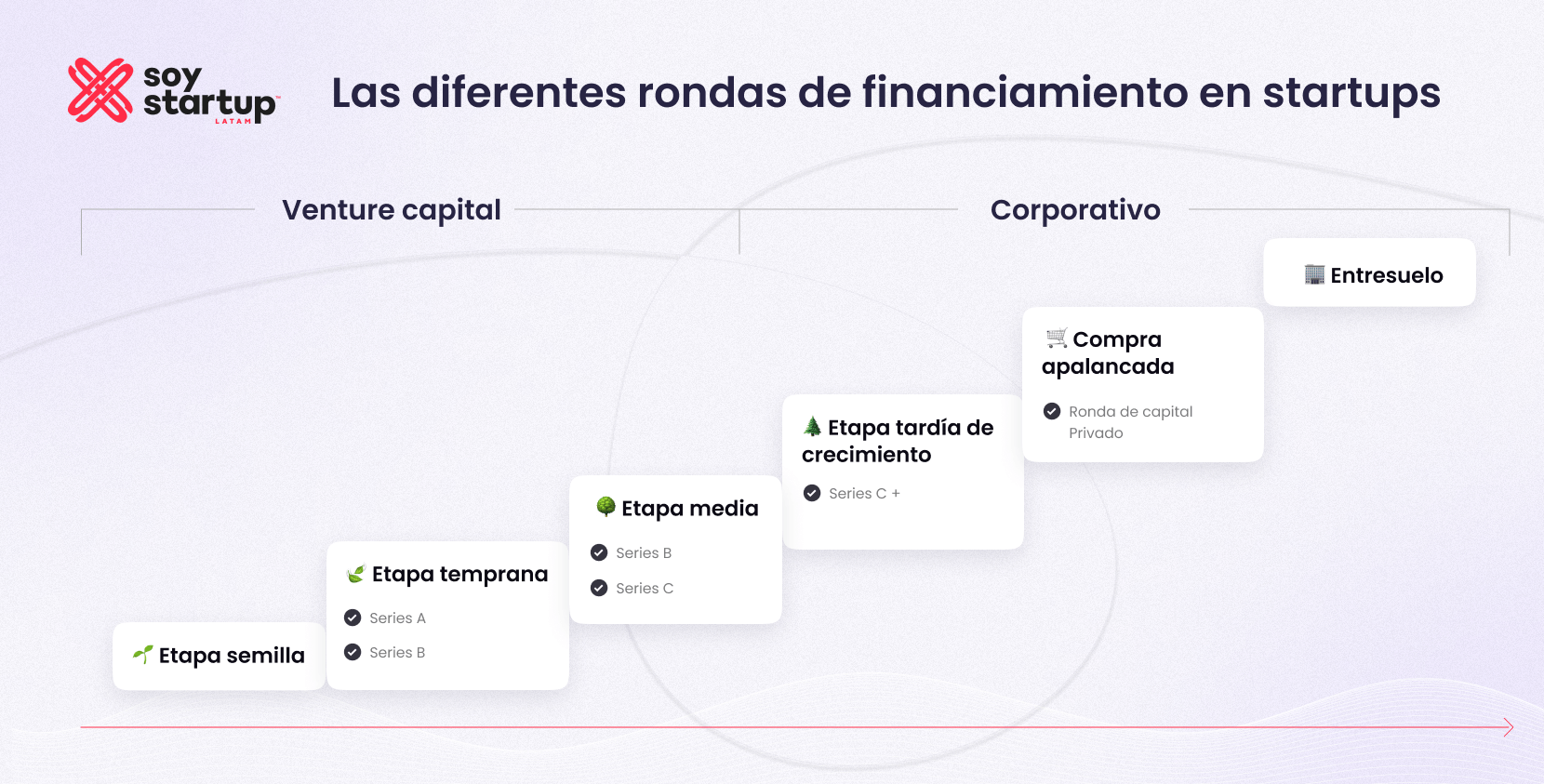

- Toda empresa de alto impacto tiene distintas etapas de crecimiento y de inversión que se conocen como “rondas”, con un orden y nombre específico.

- Primero está la ronda pre-semilla, luego semilla, después Serie A, Serie B, Serie C y así sucesivamente hasta que la empresa adquiere madurez empresarial saliendo a bolsa o es adquirida por otra compañía más grande. Volverse pública un hito para la empresa y sus inversionistas pasados.

- De otro modo, estas etapas ayudan a definir cuánto capital hay que conseguir según las metas a mediano y largo plazo para administrar el capital de forma responsable.

¿Qué es el Venture Capital?

- El Venture Capital es la inversión que hacen firmas de capital de riesgo a empresas jóvenes con gran potencial para crecer y que quizás… puedan salir a bolsa algún día. Por lo general… estas son empresas de tecnología.

Diferencia entre Venture Capital y Private Equity

- Técnicamente, el capital de riesgo (VC) es una forma de capital privado (Private Equity) , pero en la etapa inicial de la startup. Ya cuando la empresa es madura puede seguir recibiendo dinero de dos maneras.

- A través del Private Equity. Es una forma de financiación de empresas privadas que no han salido a bolsa y ofrecen pago mediante distribuciones en la empresa, mas no acciones.

- O del Public Equity. Es la venta y compra de acciones que se cotizan en la bolsa de valores a inversionistas privados.

- Aquí nos centraremos en el Venture Capital, ya que nuestra especialidad son las startups y es una guía de etapa temprana. Es probable que a este punto te preguntes ¿cómo sobrevive el Venture Capital? y ¿por qué se interesan tanto en empresas jóvenes? Aquí te lo contamos.

Cómo funciona Venture Capital

Su estructura

- Una firma de capital de riesgo se compone por una sociedad de responsabilidad limitada (LP) con inversionistas. Estos representan fondos de pensiones corporativas y públicas, donaciones, fundaciones etc. Por cada fondo que lanza la firma de capital de riesgo, se crea una sociedad que es dirigida por máximo dos General Partners.

¿Qué es un fondo y cómo funciona?

- Un fondo es el dinero reunido entre todos los inversionistas de la sociedad. Se crea conforme la firma obtiene los compromisos necesarios de sus partes durante sus “llamadas de capital”.

- Por ejemplo, el reciente fondo de 500 Global de $17 millones de dólares, que es para emprendedores latinoamericanos que hablen español, busca ayudar a 130 de estas empresas. Como ves, cada fondo tiene un público objetivo y un límite.

- Luego de seleccionar a las mejores ideas de negocio, la firma las acompaña durante los próximos 3-8 años para asegurarse de que puede crecer.

¿Cómo ganan dinero?

- Los General Partners reciben las tarifas que cobran por administrar un fondo que, usualmente, representa de un 2% a 2,5% del capital con el que contribuyen los demás inversionistas. A su vez, generan ingresos sobre intereses en el rendimiento que tenga la startup en las que inyectaron capital.

- Toda la sociedad se enriquece sólo si los que apoyaron pueden obtener de vuelta esa inversión y más. Aunque la verdadera recompensa la reciben después de que la startup en la que invirtieron se hace pública en la bolsa de valores o la adquiere otra compañía más grande.

- Por lo general ellas crean un nuevo fondo de inversión cada dos o cuatro años y simultáneamente están cobrando esa gestión.

¿Por qué invierten en startups?

- Las firmas de capital de riesgo buscan startups porque quieren una ventaja competitiva en el mercado. Por lo general estas ideas de negocio son creativas y novedosas, además escalan rápidamente por su filosofía y tecnología. Por esta razón pasará un buen tiempo antes de que lleguen competidores directos al mercado. Algunas de estas empresas cuentan con una propiedad intelectual patentada que hace que sus competidores desaparezcan.

Instrumentos para levantar capital

- Para que las startups puedan financiarse en una ronda de inversión tienen estas opciones, hacerlo a través de deuda (Debt Financing), desde el financiamiento vía capital (Equity Financing) o con el SAFE. que es un método en etapa temprana.

- Financiamiento en deuda (Debt). Con este los emprendedores se comprometen a pagar un préstamo de dinero a futuro, en una fecha determinada, con intereses.

- Financiamiento vía capital (Equity). Esto significa que los emprendedores ceden un porcentaje de propiedad de la empresa a cambio de dinero o activos en la startup.

- SAFE. Es un acuerdo de garantía convertible que permite posponer la valoración de la empresa para cuando empiecen a crecer sus ingresos. Si esto no pasa, entonces el dinero que queda de la startup se le entrega a los inversionistas.

- Siempre tendrás que elegir cuál es la opción que te conviene más a la hora de levantar capital. Se recomienda que cuando vayas por una suma pequeña, como ocurre en las primeras etapas de inversión, optes por el SAFE o el financiamiento en deuda.

- Recuerda que, si estás en etapa semilla, debes hacer Debt Financing solo si puedes utilizar ese capital para aumentar el precio de tus acciones en más de un 25% antes de llegar a la Serie A. Si no lo logras, es mejor que vendas tus acciones Equity.

¿Cómo encontrar inversionistas?

- Primero debes evaluar todas las opciones que tienes para materializar tu idea de negocio. Una de ellas puede ser aplicar a una incubadora o aceleradora. Aquí podrás conocer a mentores del ecosistema emprendedor que podrán convertirse en futuros inversionistas en rondas posteriores.

- También es importante empezar a integrarse al mundo startup asistiendo a eventos de networking que podrás encontrar en LinkedIn y otras redes sociales. Quizás un día tengas la suerte de toparse con un inversionista que pueda escuchar tu propuesta.

- Debes saber que la forma en la que cuentas tu historia junto a tus conocimientos en tu industria te ayudarán a estar un paso adelante de los demás. Pero antes de ilusionarte con un primer inversionista, que puede decirte que no en cualquier momento, o no ser claro, debes buscarla mayor cantidad de opciones.

- Contempla varias alternativas y haz una lista de potenciales inversionistas A, B, C, D hasta Z… trata de hablar con ellos lo más pronto posible. Si puedes, intenta que los procesos se cierren con rapidez para asegurar el capital.

- Existen varias bases de datos en Internet para rastrear fondos de Venture Capital, Startups Chilenas ha recopilado varias de ellas que puedes estudiar. Guíate por los inversionistas que hayan apoyado a startups que conozcas o se muevan en tu misma industria.

¿Qué necesito para levantar fondos?

- Además de tener un MVP (Producto Mínimo Viable), generar tracción y tener un público objetivo en el mercado, hay ciertos requisitos que te pedirán una y otra vez para aplicar a aceleradoras o a la hora de presentar tu propuesta a inversionistas. Entre ellos, el pitch deck.

¿Qué es un pitch deck?

- Es una presentación de la startup a inversionistas que se resume en un Powerpoint de 15-20 diapositivas. Esta muestra a grandes rasgos el producto, la tecnología y equipo de trabajo.

Consejos para elaborar un buen pitch deck

- Entre más simple y concreto, mejor. Piensa que tu presentación debe plasmar por qué tienes un gran producto, respaldado por datos, por qué todos deberían trabajar en manera conjunta para sacar adelante la idea y las razones por las que consideras que tienes el equipo adecuado.

- Utiliza el storytelling como estrategia. Todos disfrutan de escuchar una buena historia, incluso los inversionistas. Para esto, tendrás que ir más allá de los datos duros y apelar a lo emocional. De esta forma lograrás engancharlos por un tiempo medido. Recuerda, los datos siempre van a pesar más.

- Conoce tus métricas mejor que nadie. Como dueño de lo que estás creando, debes conocer tu emprendimiento de pies a cabeza. Busca cifras de tu industria que justifiquen por qué tú tienes una oportunidad en el mercado. También puedes complementarla con números que demuestren tracción.

Requerimientos legales para levantar capital

- SAFE significa Simple Agreement for Future Equity y es un método creado por la aceleradora Y Combinator para invertir en la etapa inicial de una empresa. Por lo general, en esa etapa es difícil definir su valor por los pocos datos que se tienen.

- Lo que propone este acuerdo es ser un “Equity” a largo plazo, para cuando la empresa tenga mayores ingresos pueda asegurarle un porcentaje al inversionista. Si la idea de negocio no logra despegar, entonces le devolverá el dinero que queda al fondo que lo respaldó.

Estructura legal

- Levantar capital no es cerrar un acuerdo y recibir un cheque al día siguiente. Cuando hablamos de firmas internacionales hay un requerimiento muy importante para hacer realidad el acuerdo y es definir una estructura legal.

- A los inversionistas les encanta que les hablen en términos que ellos entiendan. Esto requerirá que incorpores documentos como la Delaware C Corp, en caso de conseguir un inversionista en Estados Unidos. Esta te identifica como una entidad sujeta a impuestos en ese país.

- Como startup tendrás que adquirir esos papeles y ajustarse a nuevas responsabilidades, entre ellas el aumento de costos operativos y un mayor monitoreo de tus actividades financieras.

Consejos de emprendedores sobre fundraising

- En etapas tempranas de inversión no hay mucha tracción que mostrar y las ventas tampoco serán suficientes para conseguir un negocio rentable. Es por eso que aquí debes retar tu creatividad y ofrecer un discurso convincente.

- Ya hemos abordado los conocimientos básicos de este mundo, sin embargo, en la práctica las experiencias reales valen más por ser procesos lentos, desgastantes y que requieren mucha preparación. Por eso hemos recopilado los consejos de emprendedores y expertos para que no estés solo en el camino.

Tuto Assad de Vitau

- Él es cofundador y CEO de Vitau, una startup mexicana en etapa semilla que ofrece un modelo de suscripción de productos farmacéuticos a pacientes terminales.

- Assad tiene amplía experiencia levantando capital pues con Vitau pasó a Y Combinator, también logró rondas de inversión superiores a los tres millones de dólares y se ha encargado de asesorar a otras empresas en su camino al fundraising. Aquí nos trae algunos consejos para las empresas en etapa temprana.

Consejo #1 : “Nunca debemos enfocar todo nuestro esfuerzo en un sólo inversionista. Siempre tenemos que estar platicando con muchos para aumentar las probabilidades de que nos digan que sí”.

- Para Vitau en el camino de la inversión van a haber cientos de “no” y un posible “sí”. Antes de ilusionarse con el primero que está interesado en tu idea, hay que tener un plan b, c, d, e, porque este puede desistir en cualquier momento, hacerte perder tiempo y esfuerzo. Además, a futuro podría aparecer otro que te sorprenda.

Consejo #2: “Los inversionistas nos van a pedir nuestro pitch deck y nuestro objetivo es no darlo. Si tu mandas la presentación antes de hablar con ellos, vas a aplazar el tiempo para que tengan su primera llamada. Eso no es lo que quieres lograr. “

- Siempre que estés buscando levantar capital debes asegurarte de que el acuerdo se pueda cerrar lo más pronto posible. Por eso, es importante que no te dejen en la lista de espera y te conozcan de verdad para que logres transmitir tu valor agregado.

Nicolás Villegas, CTO y cofundador de Tül

- Tül es una startup colombiana que quiere convertirse en la mano derecha del ferretero en Latinoamérica. Su aplicación ofrece soluciones para comprar productos de construcción y hardware desde el teléfono, hace poco entró a la red de emprendedores Endeavor. Este es el consejo de Villegas para los nuevos emprendedores.

Consejo#3: “Yo les recomiendo a los emprendedores que busquen aceleradoras, ángeles inversionistas que ya han pasado por startups de alto crecimiento con contactos reales, que yo llamo inversionistas profesionales, que se acompañen y asesoren muy bien”.

- Este ingeniero ha visto cómo los emprendedores en su afán de querer levantar capital reciben condiciones que no son rentables a corto plazo para su negocio y los condena al fracaso inmediato. Como resultado, serían rechazados por un VC a futuro por los términos en los que quedó la empresa.

Santos Quirno, Analista de inversión en NXTP Ventures

- Como experto en inversión de etapa temprana, desde Buenos Aires, Argentina, Santos ha visto cómo muchos emprendedores se preguntan ¿cuánto debo levantar en las primeras rondas? Este es su consejo.

Consejo #4: “Por un lado lo suficiente. Por otro lado, no es lo justo ni necesario ni de más”.

- Según dice, hay que ir por lo suficiente porque las startups van a necesitar una cantidad justa para llegar a su próxima etapa de inversión si se mide en tiempo. No hay que asegurar lo necesario porque en cualquier momento puede aparecer un obstáculo en el camino, por ejemplo, una pandemia global que congela fondos.

- Por último, no hay que levantar demasiado porque va a ser muy difícil justificar una ronda, la valoración y dilución. Él recomienda que te centres en pasar de una etapa a otra.

En resumen

- Cuando estás en etapa temprana debes esforzarte el doble para atraer inversionistas. El camino puede parecer difícil, pues hay varias consideraciones a tener en cuenta y nada está escrito en piedra. Habrá quienes dirán que no, por eso siempre vale la pena levantar la cabeza y seguir buscando potenciales socios estratégicos.

- ¡Esperamos que esta guía pueda ser útil! Ahora sabes qué opciones tiene un emprendedor, qué es y cómo funciona el Venture Capital, lo que se necesita para asegurar una inversión junto a los mejores consejos de expertos en el campo.

- Soy Camila Pulido, redactora de contenidos y te invito a que hagas parte de la misión de impactar a un millón de emprendedores siguiéndonos en nuestros canales de LinkedIn, Spotify y YouTube.